Spis Treści

- Dokument sprzedaży przy zakupach online. Paragon czy faktura?

- Konieczność wystawiania paragonów w przypadku pośredników płatności

- Sprzedaż przez Internet. Czy paragon jest niezbędny w przypadku płatności za pobraniem?

- Jakie są alternatywne dowody zakupu w przypadku braku paragonu? Potwierdzenie płatności

- Czy klauzule wymagające paragonu do zwrotu są dozwolone? Sprzedaż online

- Zwrot towaru bez paragonu. Zakupy przez Internet

- Definicja paragonu elektronicznego. Czy e-paragon jest uznawany przez polskie prawo?

- Terminy obowiązywania e-paragonów – kto może wystawiać paragon elektroniczny?

- Przepisy prawne regulujące wystawianie e-paragonów. Paragony online

- Niedozwolone klauzule umowne w regulaminach sklepów internetowych

- Konsekwencje prawne stosowania niedozwolonych klauzul

- Kiedy należy dostarczyć klientowi dokument sprzedaży przy zakupach online?

- Korzystać ze zwolnienia czy rejestrować sprzedaż na kasie fiskalnej?

Wszystkie kwestie formalne związane z prowadzeniem sklepu internetowego nierzadko spędzają sen z powiek przedsiębiorcom. Ustawy nie zawsze precyzyjnie regulują poszczególne obowiązki dotyczące sprzedaży internetowej, dlatego właściciele internetowych biznesów muszą sięgać do przepisów ogólnych. Dużo problemów sprawiają szczególnie zagadnienia związane z dokumentowaniem sprzedaży i przekazywaniem dowodów zakupu klientom. Podpowiemy, jak należy podejść do tematu oraz o co najlepiej zapytać swoją księgową, by nie narazić się na nieprzyjemne konsekwencje prawne.

Dokument sprzedaży przy zakupach online. Paragon czy faktura?

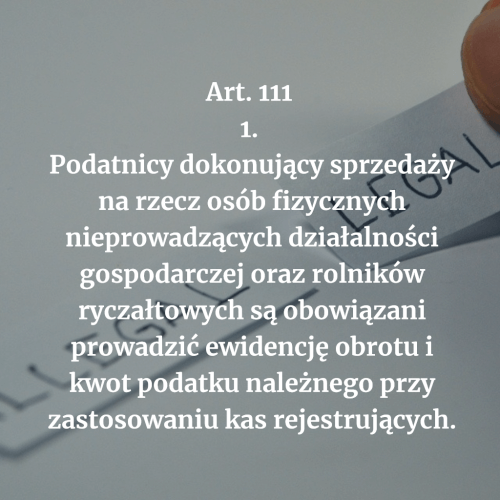

Art. 111 ust. 1 ustawy o podatku od towarów i usług stanowi, że przedsiębiorcy sprzedający produkty osobom fizycznym są zobowiązani do ewidencjonowania obrotu przy zastosowaniu kas fiskalnych i wystawiania paragonów. To przepis ogólny dotyczący sprzedaży tradycyjnej, jak i online.

W ustępie 8 art. 111 tej ustawy czytamy, że minister właściwy do spraw finansów publicznych w drodze rozporządzenia może zwolnić wybranych podatników z obowiązku rejestrowania sprzedaży za pomocą kas fiskalnych. Sięgając do najnowszego rozporządzenia z dnia 24 listopada 2023 r. w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących, dowiadujemy się o zwolnieniach charakterystycznych dla sklepów online. Nie trzeba posiadać kasy fiskalnej i wystawiać paragonów, jeśli np. w poprzednim roku podatkowym obrót nie przekroczył kwoty 20 tys. zł.

Rozporządzenie jest pełne zawiłości, regularnie poszczególne zapisy są uaktualniane, więc polecamy konsultację z doradcą podatkowym lub księgową, by potwierdzić możliwość skorzystania ze zwolnienia ewidencjonowania sprzedaży za pomocą kasy fiskalnej, a co za tym idzie wystawiania paragonów klientom.

Nakreśliliśmy, jakie warunki ogólne trzeba spełnić, aby móc skorzystać ze zwolnienia z wystawiania i przekazywania paragonów klientom.

Konieczność wystawiania paragonów w przypadku pośredników płatności

Obecnie bardzo popularne i wygodne stało się korzystanie z systemów pośredniczących w płatnościach. PayU, PayPal, Przelewy24 pozwalają na natychmiastową płatność, co znacznie przyspiesza proces realizacji zamówienia. W tym jednak przypadku pieniądze od klienta nie trafiają bezpośrednio na konto sprzedawcy, więc rodzi się pytanie, czy korzystając z usług pośrednika, można skorzystać ze zwolnienia z wystawiana paragonów? Tak, jeśli zadbamy o kilka szczegółów związanych z ewidencjonowaniem płatności.

- Po pierwsze, powinniśmy posiadać raporty od pośrednika płatności uwzględniające wszystkie transakcje. Na zestawieniu musi pojawić się informacja, kto, kiedy i za co zapłacił. Jest to potrzebne, aby bezbłędnie powiązać daną płatność z zamówieniem. Jest to dowód zakupu towaru.

- Po drugie, jako właściciel sklepu internetowego mamy obowiązek prowadzenia własnej ewidencji transakcji realizowanych za pośrednictwem systemu płatności. Forma zestawienia jest dowolna, można skorzystać chociażby z Excela, uwzględniając w tabeli takie informacje jak: numer zamówienia, data transakcji, wartość zakupów, dane klienta.

Po dopełnieniu powyższych formalności możemy zrezygnować z paragonów.

Sprzedaż przez Internet. Czy paragon jest niezbędny w przypadku płatności za pobraniem?

Jeśli oferujesz klientom możliwość zapłaty za zamówienie podczas odbioru, w tym przypadku również korzystasz z pośrednika płatności – firmy kurierskiej, Poczty Polskiej, InPost. Przy zachowaniu odpowiedniej ewidencji transakcji (otrzymywaniu raportów od pośrednika i prowadzeniu własnych zestawień) można skorzystać ze zwolnienia w wystawianiu paragonów.

Podsumowując, jeśli:

- prowadzisz sklep internetowy,

- klienci płacą za zamówienia bezpośrednio na Twoje konto bankowe lub za pośrednictwem systemu płatności, ew. za pobraniem przy odbiorze,

- sprzedawany przez Ciebie asortyment nie znajduje się na liście towarów wyłączonych ze zwolnienia z rejestrowania sprzedaży przy pomocy kas rejestrujących,

nie musisz dostarczać paragonu kupującemu. To ułatwienie szczególnie dla przedsiębiorców, którzy dopiero zaczynają swoją przygodę z e-handlem i nie wiedzą, czy ich model biznesowy sprawdzi się i przyniesie spodziewane korzyści.

Jakie są alternatywne dowody zakupu w przypadku braku paragonu? Potwierdzenie płatności

Alternatywne dowody zakupu mogą okazać się niezwykle przydatne w sytuacji, gdy zgubimy lub nie otrzymamy paragonu. Wśród nich warto wymienić fakturę VAT, która potwierdza transakcję oraz zawiera niezbędne informacje o produkcie czy usłudze. Innym rozwiązaniem jest potwierdzenie płatności kartą, które otrzymujemy po dokonaniu transakcji bezgotówkowej. W przypadku zakupów internetowych, warto zachować e-maile z potwierdzeniem zamówienia oraz dowód płatności, na przykład wyciąg z konta bankowego. Posiadanie alternatywnego dowodu zakupu może ułatwić nam reklamację czy zwrot produktu, gdy zgubi się paragon.

Czy klauzule wymagające paragonu do zwrotu są dozwolone? Sprzedaż online

Klauzule wymagające paragonu do zwrotu są powszechne w polskim handlu. Choć wydają się być uzasadnione, warto zastanowić się, czy są one dozwolone. Zgodnie z przepisami prawa konsumenckiego, konsument ma prawo do zwrotu towaru bez podania przyczyny w ciągu 14 dni od daty zakupu. Paragon stanowi dowód zakupu, jednak jego brak nie powinien stanowić przeszkody w realizacji prawa do zwrotu. W praktyce jednak wiele sklepów wprowadza takie klauzule, co może być niezgodne z prawem.

Zwrot towaru bez paragonu. Zakupy przez Internet

Zwrot towaru bez paragonu może być nieco trudniejszy, ale wciąż możliwy. W pierwszej kolejności warto sprawdzić regulamin sklepu, gdyż zasady dotyczące zwrotów mogą się różnić. W przypadku braku paragonu, istotne jest posiadanie dowodu zakupu, na przykład karty płatniczej lub potwierdzenia transakcji. Należy również pamiętać o zachowaniu oryginalnego opakowania oraz kompletności produktu.

Definicja paragonu elektronicznego. Czy e-paragon jest uznawany przez polskie prawo?

Paragon elektroniczny, zwany również e-paragonem, to wersja cyfrowa tradycyjnego paragonu papierowego, dokumentująca dokonane zakupy oraz zawierająca informacje takie jak: data, czas, nazwy i ceny produktów, czy dane sprzedawcy. W Polsce e-paragon jest uznawany przez prawo, co oznacza, że może być wykorzystywany jako dowód zakupu oraz podlega takim samym zasadom przechowywania i reklamacji, jak paragony drukowane. Wprowadzenie e-paragonów ma na celu ułatwienie procesu sprzedaży oraz zmniejszenie zużycia papieru.

Terminy obowiązywania e-paragonów – kto może wystawiać paragon elektroniczny?

Terminy obowiązywania e-paragonów dotyczą okresu, w którym przedsiębiorcy są zobowiązani do wystawiania paragonów elektronicznych. E-paragony mogą być wystawiane przez podmioty prowadzące sprzedaż towarów lub usług, które zarejestrowały kasę fiskalną online. Wprowadzenie e-paragonów ma na celu ułatwienie kontroli podatkowej oraz zmniejszenie biurokracji. Ważne jest, aby przedsiębiorcy śledzili zmiany w przepisach i terminach wprowadzenia e-paragonów, aby dostosować swoje działania do obowiązujących wymogów prawnych.

Przepisy prawne regulujące wystawianie e-paragonów. Paragony online

Przepisy prawne dotyczące wystawiania e-paragonów są istotnym elementem regulacji w obszarze obrotu elektronicznego. Mają na celu zapewnienie prawidłowego funkcjonowania systemu fiskalnego oraz ochrony konsumentów. Wprowadzają wymogi techniczne i formalne, którym muszą odpowiadać systemy kasowe oraz procedury wystawiania e-paragonów. Do przepisów prawnych zalicza się rozporządzenie Ministra Finansów z 29 kwietnia 2019 roku w sprawie kas rejestrujących.

Niedozwolone klauzule umowne w regulaminach sklepów internetowych

Niedozwolone klauzule umowne w regulaminach sklepów internetowych to postanowienia, które naruszają prawa konsumentów i są sprzeczne z obowiązującym prawem. Przykłady takich klauzul to: ograniczenie odpowiedzialności sprzedawcy, nieuzasadnione opóźnienia w dostawie, czy utrudnienia w procesie reklamacji.

Konsekwencje prawne stosowania niedozwolonych klauzul

Stosowanie niedozwolonych klauzul umownych w regulaminie sklepów internetowych może prowadzić do poważnych konsekwencji prawnych. W przypadku wykrycia takich praktyk, organy nadzoru mogą nałożyć na przedsiębiorcę wysokie kary finansowe.

Konsumenci poszkodowani przez nieuczciwe postanowienia mają prawo dochodzić swoich roszczeń na drodze sądowej, co może skutkować dodatkowymi kosztami i utratą zaufania klientów. Dlatego warto zadbać o zgodność regulaminu z obowiązującym prawem, aby uniknąć niekorzystnych skutków dla prowadzonej działalności.

Kiedy należy dostarczyć klientowi dokument sprzedaży przy zakupach online?

Przyjrzyjmy się teraz odwrotnej sytuacji, czyli konieczności wystawiania dokumentów sprzedaży podczas zakupów online.

- Konieczność wystawienia paragonu ma sprzedawca korzystający z kasy fiskalnej.

- Fakturę lub rachunek należy przekazać kupującemu, który zażyczył sobie dokumentu sprzedaży.

- Fakturę musi przekazać sprzedawca będący podatnikiem VAT, gdy kupującym jest inny przedsiębiorca.

Czyli osoba korzystająca ze zwolnienia z rejestrowania sprzedaży za pomocą kasy rejestrującej musi przekazać rachunek lub fakturę tylko wtedy, gdy zażyczy sobie tego nabywca.

Korzystać ze zwolnienia czy rejestrować sprzedaż na kasie fiskalnej?

Polskie prawo nie jest łatwe w interpretacji, a organy zajmujące się weryfikacją poprawności działania przedsiębiorców nierzadko mają do dyspozycji wiele niejasnych zapisów, pozwalających na nałożenie sankcji. Z tego względu polecamy skonsultować się z dobrym doradcą podatkowym specjalizującym się w sprzedaży online, by nie narazić się na niepotrzebny stres i koszty związane z nałożonymi karami. Takie decyzje najlepiej podejmować przy pełnym wsparciu ekspertów.